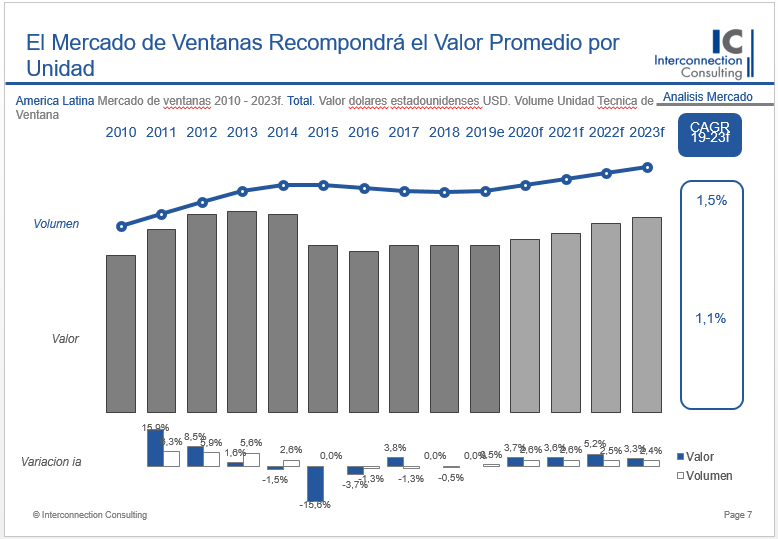

El informe de Interconnection ofrece una sinopsis de las ventas de Unidades Técnicas de Ventanas (UTV) de América Latina desde el año 2010 al 2022. Según dicho informe en el año inicial del estudio (2010) el mercado era de 32 millones de UTV, representando un giro de negocios de 5.050 millones de dólares. En el año final de estudio (2023) el mercado será de 42 millones de UTV equivalente a 6300 millones de dólares.

Inicialmente, en la realización del estudio debimos observar la evolución y las perspectivas del desarrollo económico y del crecimiento de los países para inferir la evolución del mercado. A los fines pedagógicos simplificamos el desarrollo de las ideas.

Durante el año pasado, el crecimiento económico en América Latina fue menor al promedio a nivel global (1,4% contra 3,0%). También en nuestra región la inflación fue superior al promedio de todos los países del mundo (5,6% contra 3,6%). Las perspectivas durante el próximo trienio son similares a lo observado el año pasado. La economía latinoamericana tendrá un crecimiento menor al promedio mundial (10,4% contra 11,7%) pero también se observa una tasa de inflación superior al resto del mundo (15,7% contra 10,9%).

Panorama económico general

Dentro de este panorama económico general, se incorporan factores exógenos que afectan directamente al sector. Por ejemplo, la posible inestabilidad en la determinación del precio de la materia prima. El actual valor del barril de petróleo (WTI a USD 58 por barril) podrá incrementar su precio en los próximos meses. La consabida consecuencia de esta suba será el aumento del valor de los derivados (por ejemplo, el plástico). Otro factor de inestabilidad en la fijación del precio de la materia prima serán los constantes cambios respecto de las normativas de las importaciones de los Estados Unidos del aluminio proveniente de China (ser de manera directa o mediante terceros países).

Interconnection realizó el último informe de mercado de ventanas cuya base es el IC Building Forecast.

Cómo se hizo el informe

El Building Forecast detalla la evolución del sector de la construcción según diversos parámetros, por ejemplo, la cantidad de permisos otorgados y las construcciones terminadas (en cantidad y en metros cuadrados) segmentado según construcción residencial y no residencial, construcción nueva y renovación.

La base primaria para la recolección de la información para construir este informe son los diversos institutos oficiales de los países (por ejemplo, en Brasil sería el IBGE o en Colombia sería el DANE, etc.). A la información estadística oficial adicionamos los factores que inciden de manera directa: la renovación de viviendas (o cerramientos, según corresponda) o la tasa de economía informal o los plazos de tiempo para la realización de una obra.

El proceso del sector comienza con la solicitud del permiso de construcción. La mayoría de los proyectos de vivienda comenzaran de manera inmediata, dentro de los subsiguientes primeros próximos tres meses (86% en el caso de las viviendas unifamiliares o 63% en el caso de las viviendas multifamiliares). Muy pocas obras serán iniciadas con posterioridad al quinto mes de realizada la solicitud, siendo la mayor parte de estas pocas obras, viviendas multifamiliares (4% en viviendas unifamiliares y 17% en viviendas multifamiliares). Una mayoría de las obras finalizaran dentro de los diez meses subsiguientes al inicio de la obra (87% en el caso de las viviendas unifamiliares y 48% en el caso de las viviendas multifamiliares).

El entrecruzamiento de estos factores determinará la evolución de los permisos de construcción y las construcciones efectivamente terminadas. Es consabido que algunas de las obras iniciadas no terminan por diversas y múltiples causas.

Cómo es la evolución del sector de la construcción

El resultado de todo lo antedicho es el Building Forecast que sirve de base para el estudio de ventanas. Porque para determinar la demanda de ventanas, antes hay que saber la evolución del sector de la construcción, o la edificación actual y las perspectivas.

La unidad considerada es la Unidad Técnica de Ventana (UTV) equivalente a una ventana cuya medida es 1,3 m x 1,3 m En el caso de una colocación de una ventana de 2,6 m x 2,6m se considerarán dos UTV de ventanas a los fines del estudio, indistintamente que se instale solamente una unidad física de ventana. El estudio fue respecto de treinta y cuatro países que -en conjunto- representan la casi totalidad de Latinoamericana. El mercado total está segmentado en distintos materiales (Metal -aluminio, chapa, hierro-, PVC, Madera y Combinado -PVC con madera, Aluminio con madera, etc.-), Clientes (residenciales y no residenciales) y tipo de construcción (construcción nueva y renovación). El informe ofrece una sinopsis de las ventas de Unidades Técnicas de Ventanas (UTV) de América Latina desde el año 2010 al 2022.

El año inicial del estudio, 2010, el mercado era de 32 millones UTV representando un giro de negocios de USD 5.050 millones. En el año final de estudio, 2023, el mercado será de 42 millones UTV equivalente a USD 6.300 millones.

Sin embargo, el mercado ha tenido oscilaciones durante ese tiempo. En un primer momento el mercado de ventanas en América Latina tuvo un continuo incremento en sus ventas año tras año. A partir del 2014, como consecuencia de devaluaciones de las monedas y descensos de los PIB, el mercado disminuye sensiblemente hasta el año 2017. Desde entonces las ventas de ventanas a nivel agregado regional han continuado la senda de crecimiento. En términos concretos, desde el año 2010 al año 2019 el mercado creció 5,5% en valor y 20,2% en unidades. Pero a partir del presente año el mercado crecerá 18,5% en términos de valor y 9,9% en término de cantidades. Así al considerar todo el estudio (desde el 2010 al 2023) el mercado creció 25,0% en valor y 32,1% en términos de cantidad.

El desarrollo del mercado total imposibilita un análisis desagregado sobre los distintos agrupamientos de los países y sobre los países mismos. Por ello, el análisis de la evolución de las distintas agrupaciones de países denota las claras diferencias en el desarrollo en cada uno de ellos. A los fines prácticos, América Latina se dividió en cuatro grandes grupos de países. Un primer grupo denominado países sudamericanos del Pacifico (Chile, Colombia, Ecuador y Perú); un segundo grupo denominado países sudamericanos del Atlántico (Argentina, Bolivia, Brasil, Guyana, Paraguay, Uruguay y Venezuela). Un tercer grupo serían todos los países de Centroamérica (Belice, Costa Rica, El Salvador, Guatemala, Honduras, México, Nicaragua y Panamá). El cuarto y último grupo serían todos países de las Antillas y del Caribe (Antigua y Barbudas, Bahamas, Barbados, Costa Rica, Cuba, Dominica, Republica Dominicana, Grenada, Haití, Jamaica, St. Vicent, Suriname, Trinidad y Tobago).

Los países de las Antillas y del Caribe tienen un mejor desenvolvimiento y mayor dinamismo. Pero en términos de volumen de venta de cerramientos estos países son menores y de reducidas cantidades. El crecimiento promedio de tasa anual acumulada será 2,5% en términos de cantidad en el lapso comprendido del año 2010 al año 2023.

Mercado Sudamericano

Los países sudamericanos del Pacifico tiene un volumen mucho más importante tanto en cantidad como en valor. Hacia el 2023 el mercado que comprende dichos países habrá crecido 2,6% tasa anual acumulada desde el 2010, en términos de valor. En tanto que -en términos de cantidad- crecerá 2,1%.

Los países sudamericanos del Atlántico tendrán un crecimiento menor al promedio de la región latinoamericana. En términos de valor, el mercado crecerá 0,6% como tasa anual de crecimiento acumulado desde el 2010. Mientras que las unidades totales vendidas se incrementaran el 1,6% como tasa anual acumulada.

Los países de Centroamérica tienen un mercado de ventanas que crecerán 2,4% en términos de valor y 2,5% en términos de cantidad.

Resultados en América Latina

Otro enfoque diferente al estudio de ventanas en América Latina es observar la concentración de las ventas en los primero cinco países. Los primeros cuatro mercados en relevancia son, en orden alfabético, Argentina, Brasil, Colombia y México. Hasta el año 2015 el quinto país era Venezuela y a partir de ese momento, ha sido (y será) Chile. Desde el año 2010 hasta el 2014, los principales países de la región representaron entre el 80,0% al 81,5% del valor y el 75,3% al 76,2% en términos de cantidad. A partir de ese año, estos países representan entre el 78,0% al 78,7% en términos de valor y el 73,7% al 74,7% en términos de cantidad.

Finalmente, el estudio permite un enfoque según cada uno de los países. El factor común -en casi todos los principales países- fue un movimiento disruptivo en las ventas según valor: las devaluaciones de las respectivas monedas nacionales que se iniciaron hacia el año 2013. En términos generales, el efecto inicial de la devaluación una fuerte disminución del mercado en valor en el primer año (en algunos casos un poco más de tiempo) pero que en los años subsiguientes se recompusieron de esa pérdida inicial por las consecuencias de la inflación y del incremento de las ventas en términos de unidades.

Mercado de Ventanas en Argentina

En Argentina, existió una primera disminución del mercado en el año 2014 (-16,8%) y es esperable una disminución -al menos- similar hacia el próximo año. En Brasil, la caída de las ventas fue mayor en porcentaje y tiempo. La disminución del mercado aconteció desde el año 2014 hasta el año 2016 (-33,0%). Comparativamente al Brasil, Chile tuvo una disminución de menor cuantía (-9,2%) durante un lapso de tiempo menor, solo un año (2014). En el mercado de colombiano descendió desde el año 2014 al año 2015 con un porcentaje dentro de la media (-18,2%). En tanto en México, el volumen de ventas en ventanas disminuyó durante una serie de años consecutivos desde el año 2014 hasta el año 2016 (-18,9%). En Perú, la venta de ventanas en el país tuvo baja prolongada en el tiempo -duro dos años- pero con un muy bajo impacto en el total (-4,6%). Un caso peculiar es Venezuela donde el valor de las ventanas disminuyó en valor -estimativamente- más del 45% desde el año 2016.

Hacia el futuro, en casi todos los países, los mercados volverán -o continuarán- creciendo en volumen de unidades y en valor (medido en dólares) durante los próximos cuatro años hasta el año 2023. En algunos países se alcanzar máximos de venta en la serie que abarco desde el año 2010. Por ello, las perspectivas para el sector de cerramientos a nivel regional son alentadoras.